本报告观点和信息仅供符合《证券期货投资者适当性管理办法》规定可参与期货交易的投资者参考。因本平台暂时无法设置访问限制,若您并非符合《办法》规定的投资者,为控制投资风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

作者:龚吉安

投资咨询资格证号: Z0011063

研究助理:赵梓超

期货从业资格证号:F03090688

关键词:美元高位、消费复苏、能耗高峰

一、商品综述

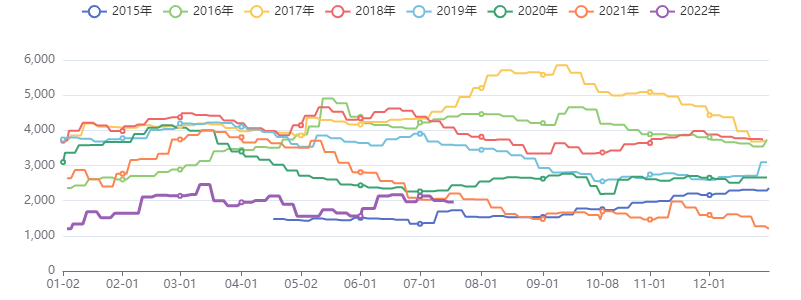

虹建商品价格指数

上周商品指数大幅下行,周环比下跌7.31%。整体来看,商品市场基差有所上升,煤化工板块和有色板块基差分别环比上升60%和38.1%。美联储紧缩预期上升和美元指数走强等因素叠加,对全球风险资产造成了明显冲击。

美联储紧缩预期上升,同时美国国债利率出现倒挂,中短期国债收益率反超长期国债收益率。美国的股市情况较为乐观,美元指数尚未有走弱现象,加息似乎并没有对美国经济造成较大影响。国内下半年经济情况较为乐观,政府稳增长决心凸显且政策频出,包括地产松绑政策、汽车消费刺激政策、中小微企业扶持政策等等,均有助于支撑经济预期。同时6月M2增速创5年半以来新高,发电量也创新高。

综合来看,商品价格较上周加速走弱,距离6月8日近期价格最高点累计下降22.32%。商品库存持续下降,处于同期最低点,商品总体呈现高基差、高波动和低库存特征。在国内外宏观环境影响下,市场情绪低落。但仍需关注政府对楼市“保交付”政策的后续执行情况,我们认为商品还是存在上涨可能。近期重点关注原油、螺纹钢、焦炭。

二、重点关注商品

(一)原油

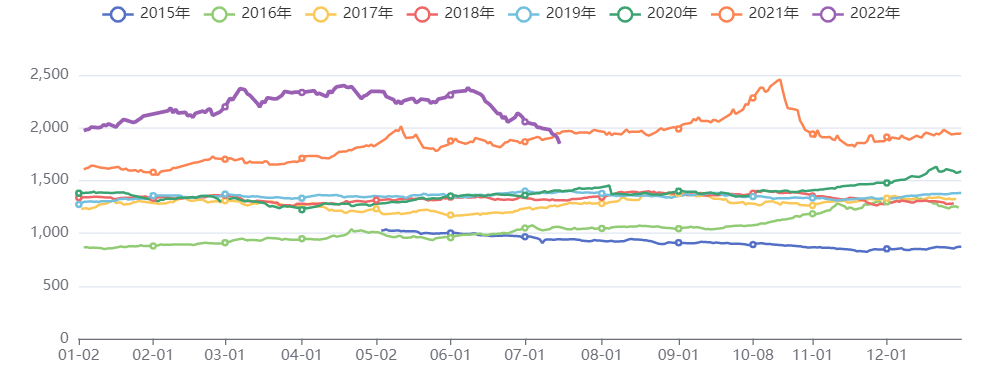

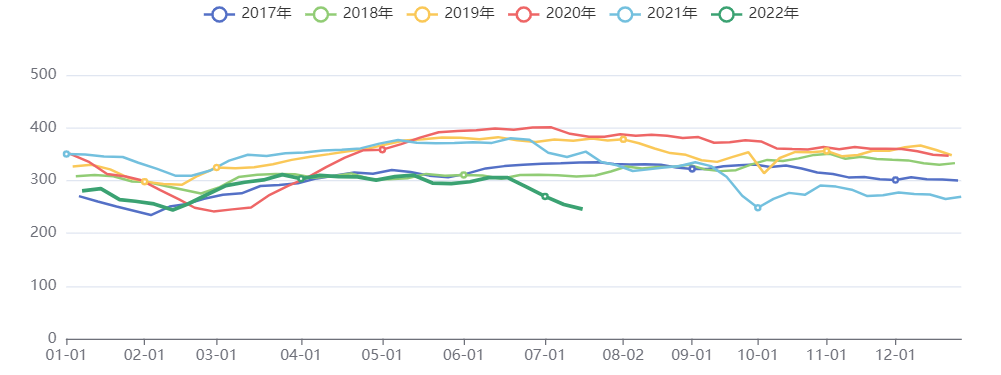

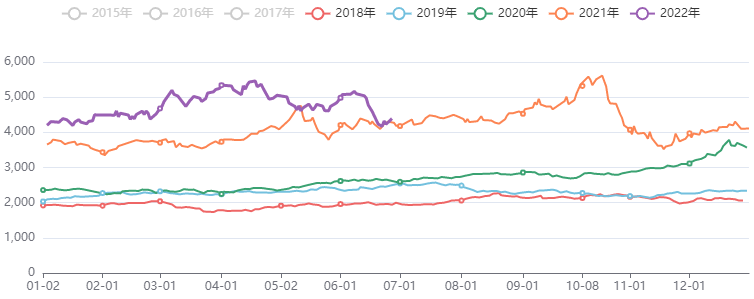

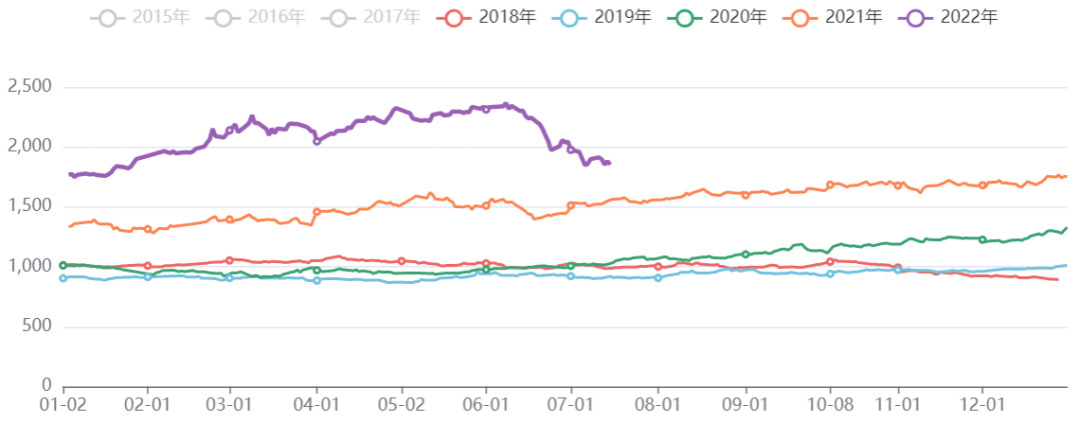

美国原油产量:万桶

美国原油库存:千桶

目前原油消费已恢复至历年新高,旺季拐点将至,后续需求可能会有下滑现象。但拜登拜访沙特但增产仍不确定,旧减产协议将在8月结束,沙特大概率增产有限,此时需求虽有下滑迹象,但供需矛盾仍在,预计本周原油震荡偏强。

(二)螺纹钢

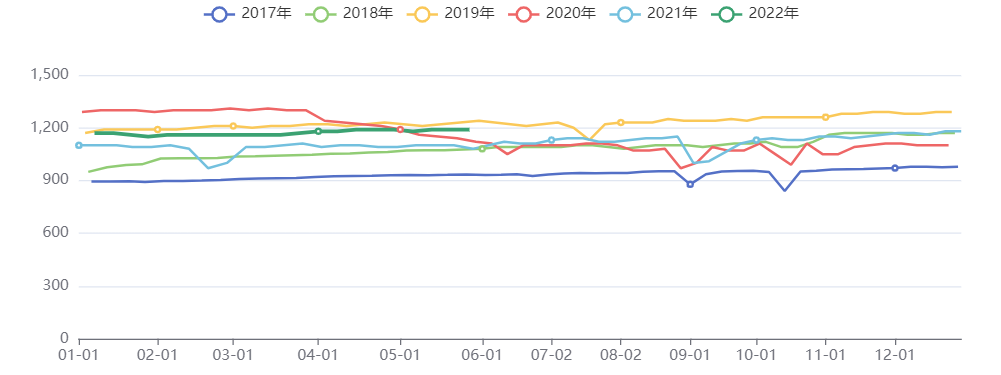

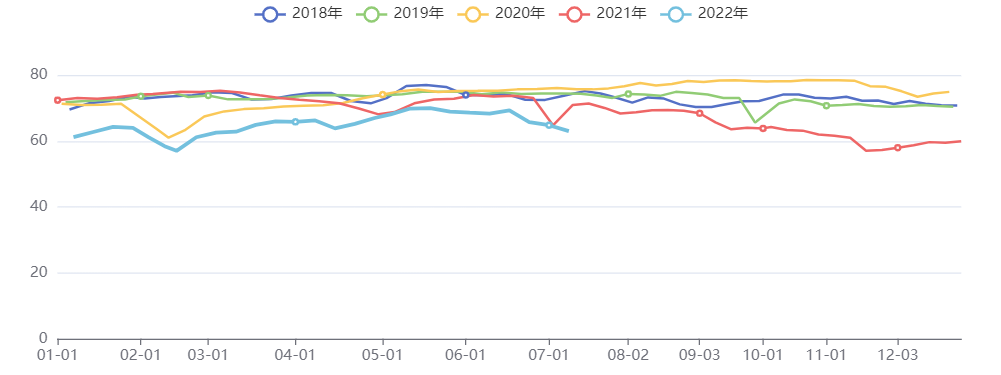

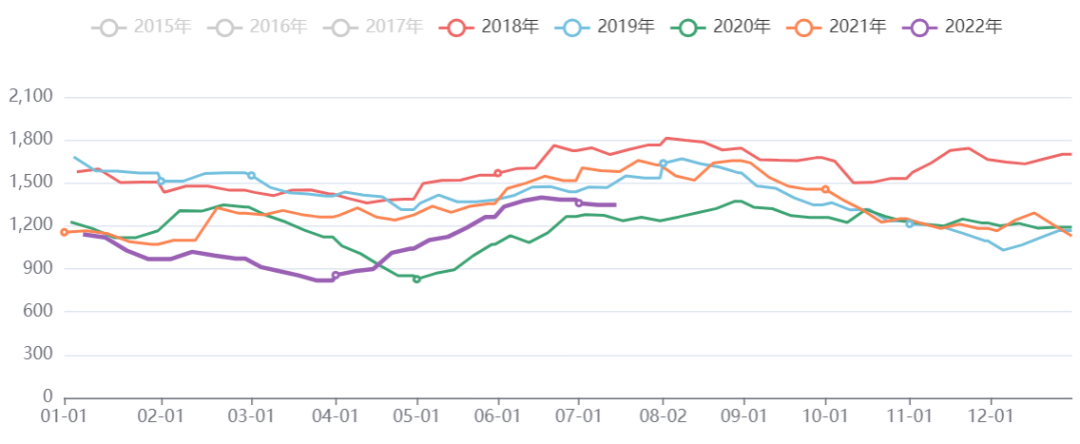

螺纹钢社会库存:万吨

国内螺纹钢产量:万吨

上周市场传闻的国内多地房地产断贷不断发酵,导致悲观情绪日益浓重,钢材消费环比持续回落。由于产量的下降,钢材库存呈现小幅去化。同时,房地产6月份土地供应量较高,7月以来大量停贷,烂尾率达5%。但如果政府“保交付”政策能尽快运行,烂尾楼加班加点开工,螺纹钢方面可能会有幅度不小的反弹可能。

(三)焦炭

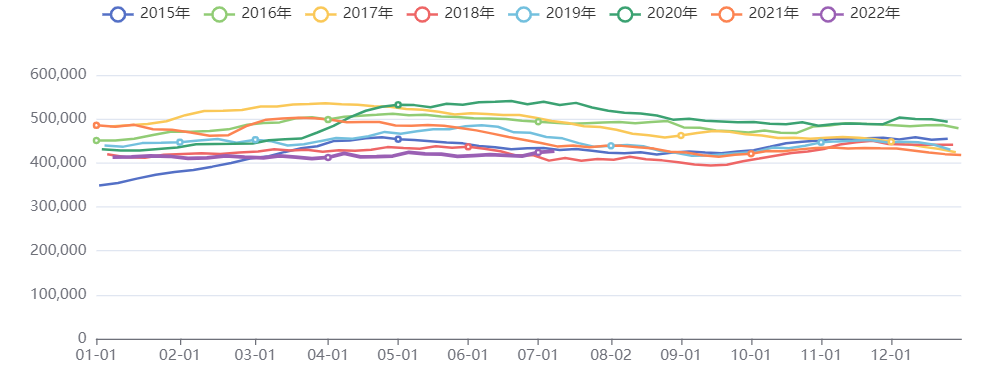

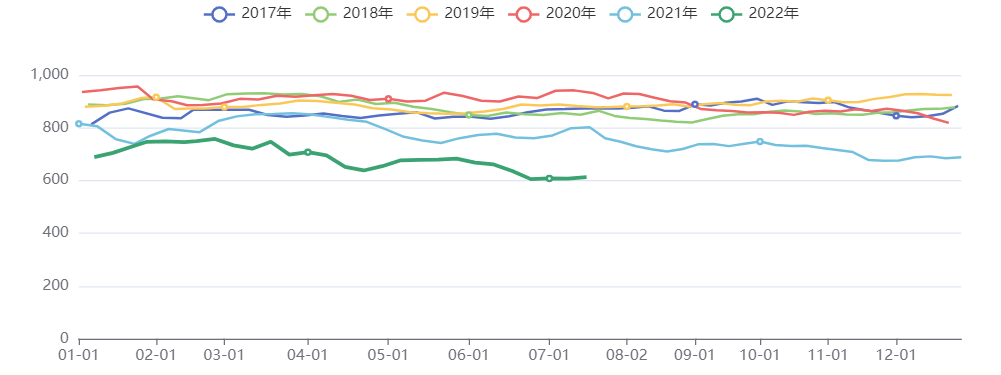

独立焦化企业焦炭产量:万吨

焦炭:247家钢厂样本焦化厂:库存:中国:万吨

上周焦炭大幅下跌,焦企普遍亏损严重,已大幅减产来减少亏损,供应趋弱。同时,钢厂对焦炭的需求也整体偏弱,部分钢厂对焦炭提降200元每吨,第四轮提降也在蠢蠢欲动。内外贸订单毁约、船期无故推延取消的现象加多。钢厂库存极低,贸易商仍有抄底心理。焦炭目前可能仍处于超跌状态,未来反弹可能性较大。

三、板块细分

(一)有色

有色金属价格指数

有色库存指数SHFE

受经济衰退的情绪影响,上周有色继续大幅下跌,周跌幅6.4%。跌幅最大为铜、镍,周跌幅分别为9.3%、11.7%。有色库存整体虽然处于低位,但目前呈现供大于需求的态势。且随着地产需求萎靡,铝、铜等商品下游收到较大影响。总体来说,有色整体大概率将继续保持弱势走势。但由于锌下游最大消费为基建、汽车,随后汽车销量的高速带动,以及未来基建的刺激预期,或将呈现分化格局。

(二)黑色

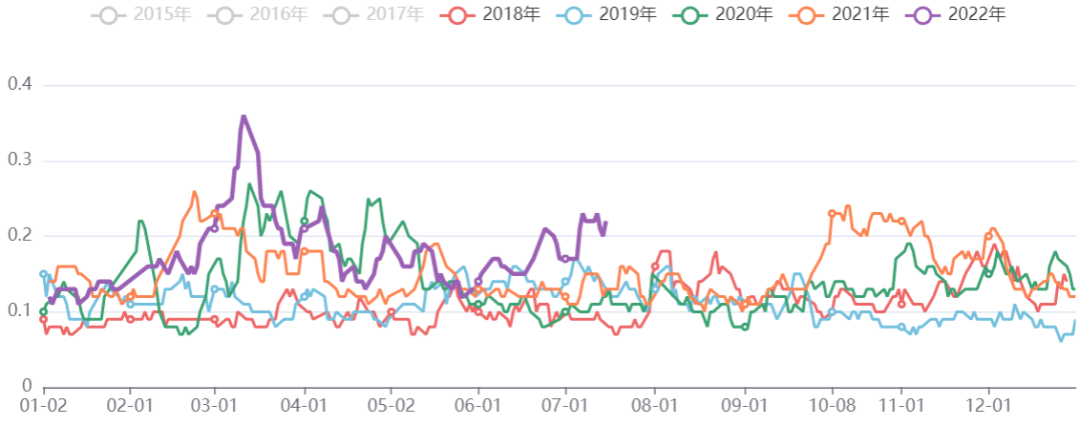

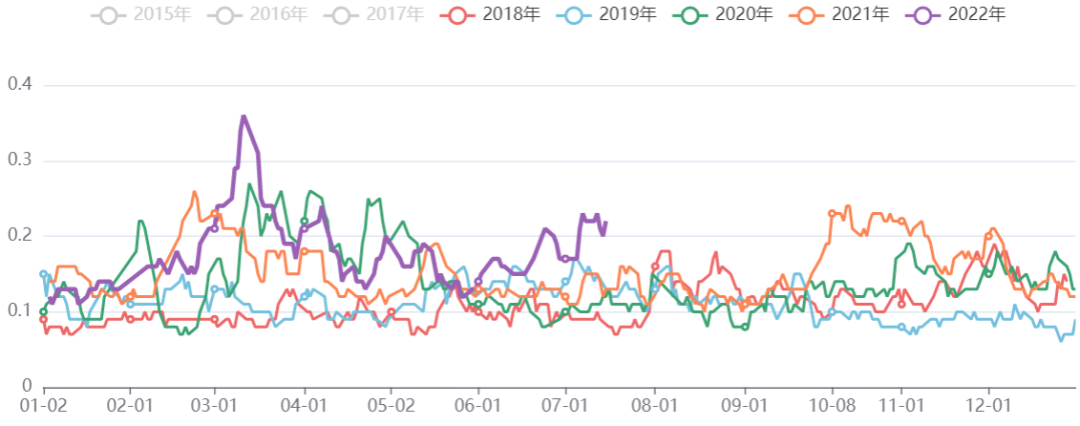

黑色板块价格指数

黑色板块五日波动率

上周黑色板块大幅下挫,周五夜盘超跌反弹,螺纹、热卷下跌幅度大于原材料。结合近期GDP,M2,社融,房地产等数据来看,短期需求难有起色,且出口相对疲软,价格逻辑仍然会在强预期与弱现实之间切换。目前整个黑色产业链重回买方市场,供过于求现象较为严重,预计铁水产量将继续回落,直到供需平衡点。同时,焦煤仍有让利空间。短期来看,市场情绪回暖,快速下跌不可持续,但现实情况难改,缺乏大涨动力,且临近加息,谨防宏观和高波动率风险,关注加息后8月份房地产政策落实。

(三)能源化工

能化板块价格指数

能化板块五日波动率

拜登拜访沙特但增产仍不确定,旧减产协议将在8月结束,沙特大概率增产有限,但供需矛盾仍在,预计本周原油震荡偏强。下游商品旺季不旺,下游减产较多,大多数能化下游商品仍是亏损,终端消费难有起色,预计未来将继续跟随原油波动。

在能源化工板块持续下行,波动率持续高位,短期预计低位调整,其它商品仍旧受到原油的影响较大。

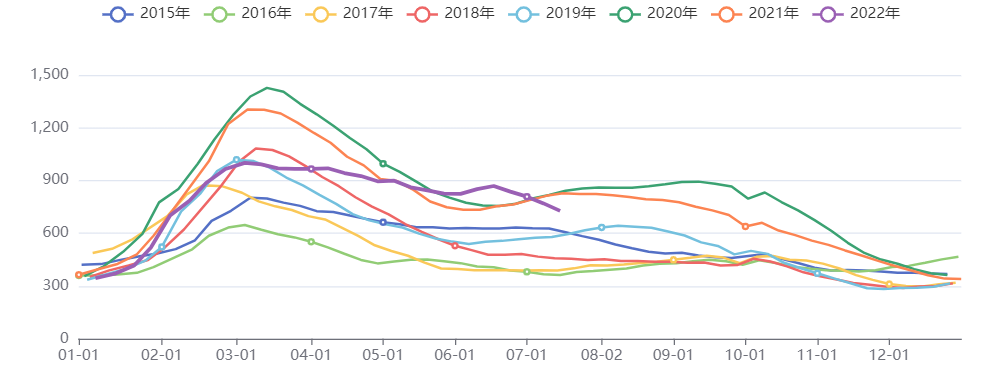

(四)油脂油料

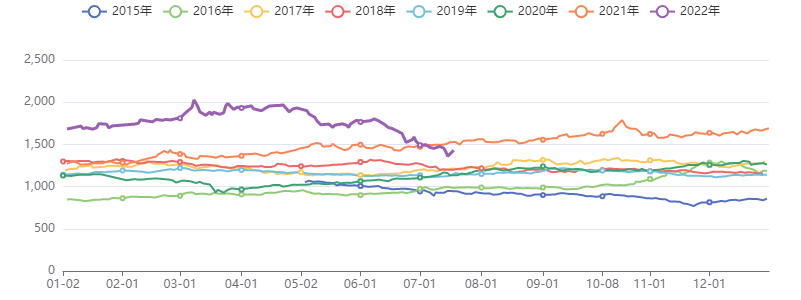

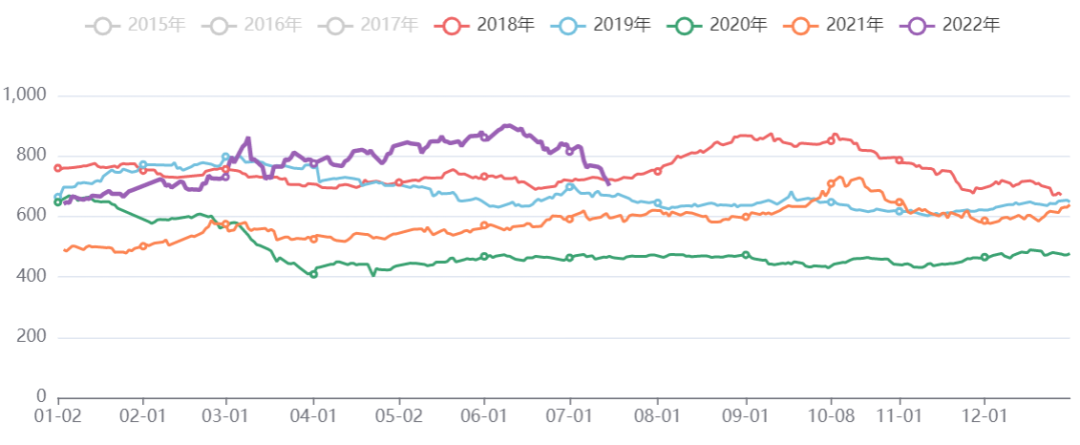

油脂油料板块价格指数

油脂油料板块五日波动率

油脂油料板块上周价格持续回落,波动率继续较高,基差有所提升,整体库存呈现小幅度去库的趋势。

MPOB月报显示,马棕6月产量155万吨,环比增5.76%;出口119万吨,环比下滑13.26%;月末库存166万吨,环比增8.76%。但在印尼巨大的胀库压力下,主要关注点在印尼如何将消化这较正常水平高出的三百来万吨库存上。印尼5月末棕榈油库存723万吨,较4月末的610万吨增加19%,而这还是建立在5月产量仅341万吨,较去年同期下降近100万吨的基础上。5月印尼长达近10天的假期对当月产量产生了较大影响。豆粕需求较差,需关注产区天气情况。油脂分化,棕榈油仍有下行空间,菜油、豆油基本面较好,企稳震荡。

四、策略建议

我们预计,下半年国内经济仍较为乐观,国内市场对经济恢复的信心将得到有效增强,汽车销售量表现较好,房地产行业也逐步复苏,螺纹钢和焦炭等产品仍然存在超跌机会,有继续反弹可能,建议布局基本面较好的超跌品种。

风险提示:中信建投期货对本报告所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证,本报告意见仅代表报告发布之时的判断,相关研究观点可能依据我司后续发布的报告在不发布通知的情形下作出更改。