作者:龚吉安

期货投资咨询资格证号: Z0011063

关键词:

新兴国家加息、美债有所企稳、商品顶部特征

一、宏观综述

全球宏观:

上周巴西、土耳其、俄罗斯先后上调基准利率,新兴国家受到通胀预期压力,逐步开始加息。

1.9万亿美国刺激计划落地,且美联储议息会议表态不继续增加购债规模,美国国债利率长期上升趋势不变,对商品价格形成压力。中美阿拉斯加谈判后,美国国债收益率和美元指数均有所企稳,对商品价格短期形成支撑。

国内宏观:

国内资金持续收紧,上海隔夜拆借利率呈稳步上升态势;2月份投资增速和制造业表现较好,目前处于资金偏紧和经济稳步增长态势。但3月份商品库存较大,目前普遍高价和资金收紧的双重压力下,价格很难再创新高。

二、本周商品观点

整体观点:

国内经济发展数据良好,央行持续回笼资金,资金收紧将持续,商品有所承压,商品指数持续震荡回落。

原油:目前原油消费仍未有明显起色,4月原油供应可能增加,经上周下跌释放风险后,仍无持续上涨动力。能化大多商品库存较高,价格跟随原油成本端波动。

黑色板块:钢材高库存、高价格状况仍未改变,看空螺纹钢和铁矿石。

有色金属:有色商品库存普遍较低,且仍存在较好的消费预期,但价格普遍都在高位,在资金收紧的情况下难有作为。

三、宏观数据

(一)国际宏观

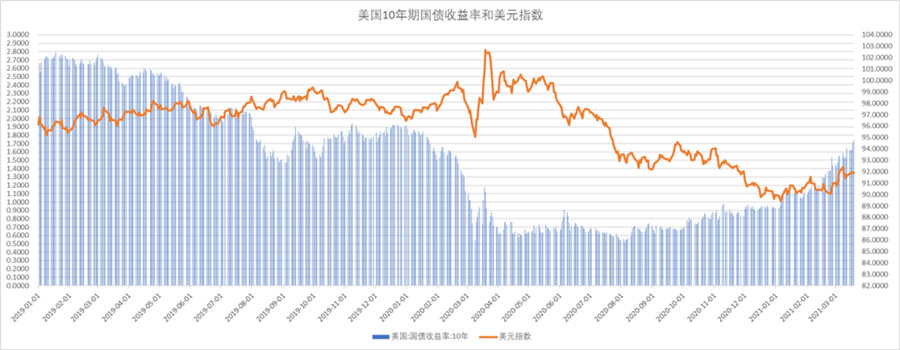

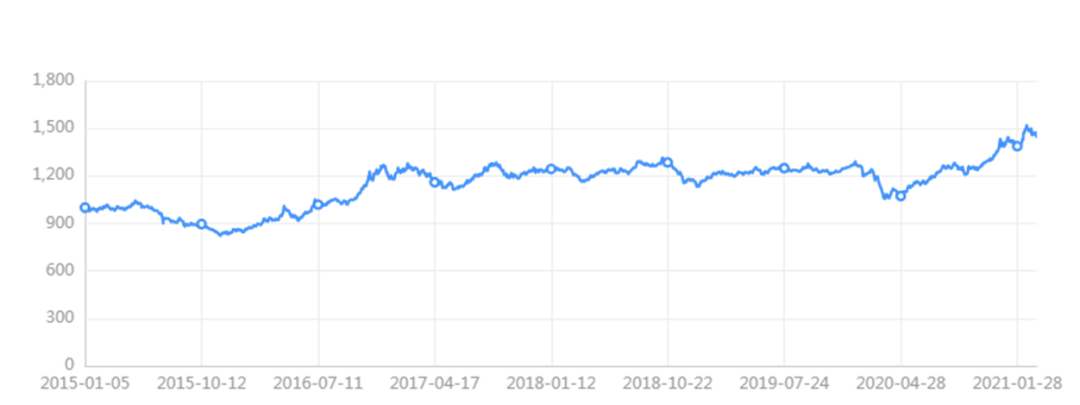

美国10年期国债收益率和美元指数

数据来源:wind

美债收益率持续走高,上周快速冲破1.70高位。长期看,伴随着这一过程,风险资产需要重新定价,资产价格在当前高预期下的高价不可持续,美元指数回升明显,商品承压。

周末中美阿拉斯加谈判后,本周美债收益率和美元指数均有所企稳,短期商品可能反弹。

2、新兴国家加息

上周,有3个主要的新兴国家开始加息:3月18日凌晨,巴西将基准利率上调75个基点,从2%升至2.75%;3月18日,土耳其央行将关键利率上调200个基点至19%;3月19日,俄罗斯央行宣布将基准利率上调至4.50%。

新兴国家为了控制通胀和资金外流,加息潮逐步启动,这从长期角度看抑制商品走高。

(二)国内宏观

1、货币

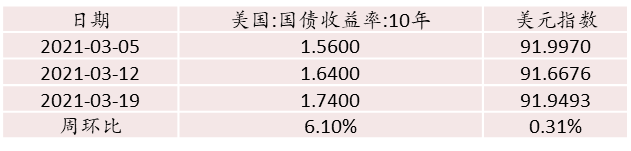

M2环比

数据来源:wind

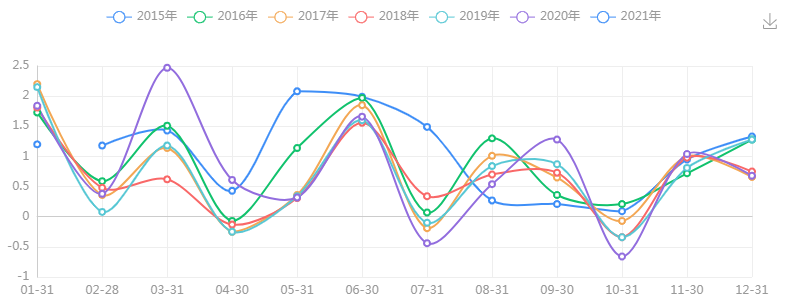

上周(3月13日至3月19日)央行公开市场有500亿元逆回购和1000亿元MLF到期,当周央行累计进行了500亿元逆回购和1000亿元MLF操作,因此当周无资金投放也无回笼

本周(3月20日至3月26日)央行公开市场将投放100亿元,且有500亿元逆回购到期,周一至周五均到期100亿元,实现资金回笼400亿元。

货币从宽松进入常态化,央行近期仍在净回笼资金,预期3月M2增速将回到9%以下。

2、基建和地产

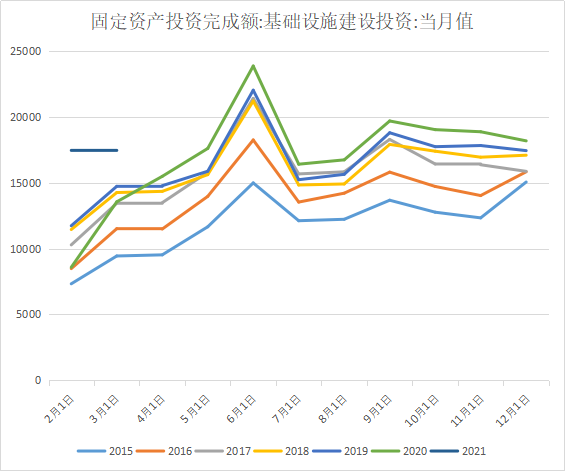

基础设施建设投资

数据来源:wind

1—2月份,全国固定资产投资(不含农户)45236亿元,同比增长35.0%;比2019年1—2月份增长3.5%,两年平均增速为1.7%。其中,民间固定资产投资26183亿元,同比增长36.4%。

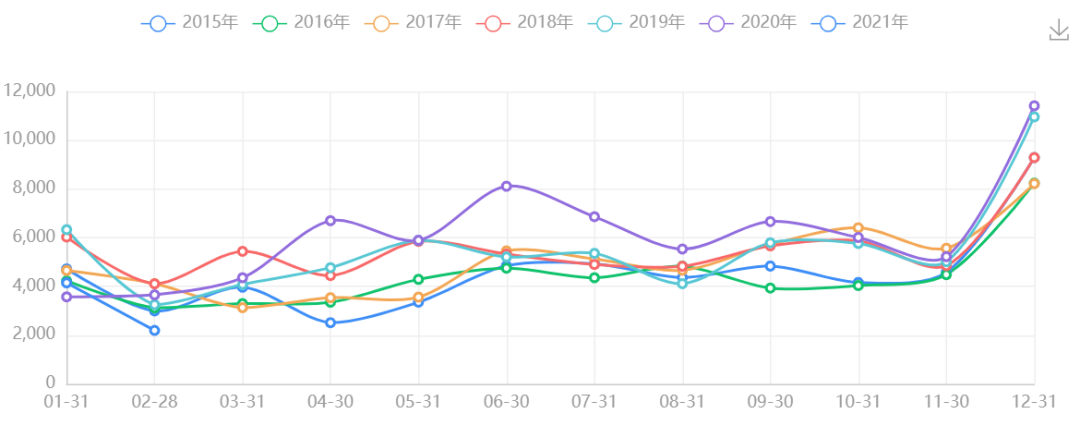

数据来源:wind

修正后的土地成交呈现出比去年公布的要多,去年四季度卖地数量依旧不少;

2月份地产投资同比增幅扩大,预计投资依然呈稳步增长态势。

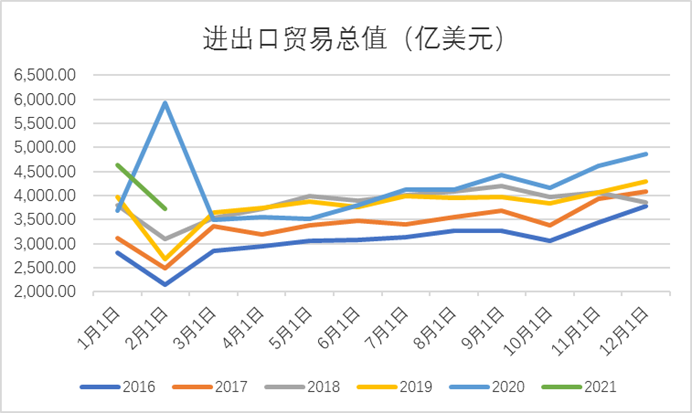

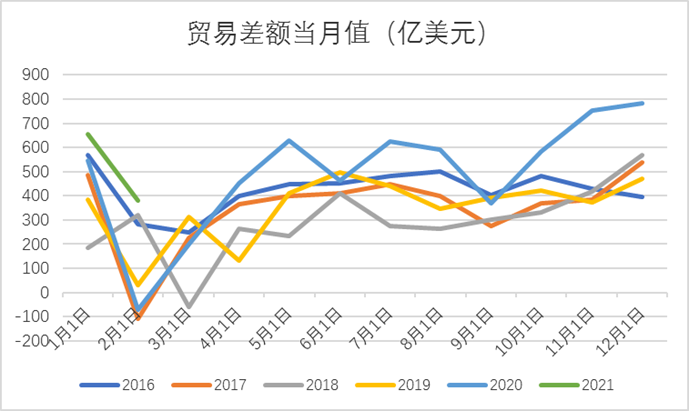

3、进出口

数据来源:wind

外贸方面。今年前2个月,我国进出口总值5.44万亿元,比去年同期(下同)增长32.2%。其中,出口3.06万亿元,增长50.1%;进口2.38万亿元,增长14.5%。

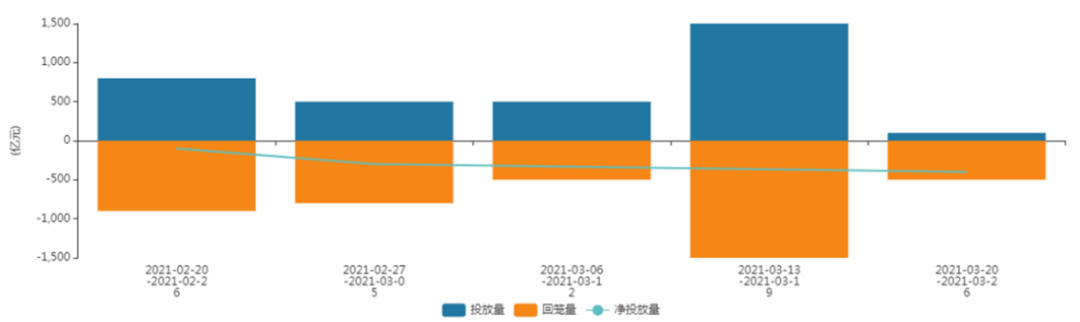

4、商品库存指数

数据来源:WIND

上周商品库存指数除油脂油料外均出现一定程度的上涨,增幅前三分别是:有色金属,煤化工,石油化工。油脂油料去库幅度较大。

从整体指数看,商品库存低于去年水平,但仍高于往年同期,且近期累库速度下降,商品开始进入消费的去库周期。

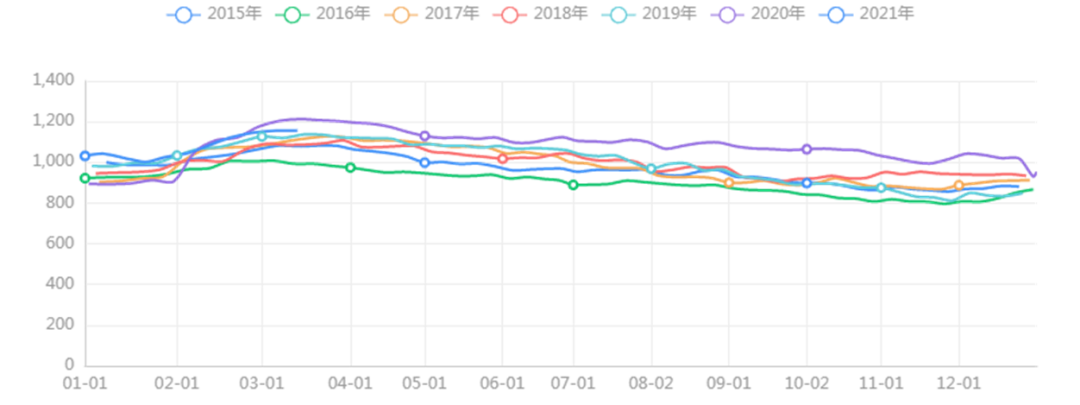

5、商品价格指数

数据来源:WIND

整体上周商品出现下跌,跌幅前三分别是:原油,石油化工,农产品。

上涨的商品是贵金属板块。

总结:上周原油和能化板块下跌明显,带动商品指数持续下降,长期看在宏观和资金收紧的前提下,整体商品价格指数仍有较大下跌空间,但在通胀预期和经济复苏的前提下,商品仍存在冲高意愿,关注商品反弹后的下跌机会。

相关推荐阅读:

黑色周报:原料库存高,螺纹去库慢(20210323期)