本报告观点和信息仅供符合《证券期货投资者适当性管理办法》规定可参与期货交易的投资者参考。因本平台暂时无法设置访问限制,若您并非符合《办法》规定的投资者,为控制投资风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

作者:龚吉安

期货投资咨询证号:Z0011063

关键词:低库存、高基差、消费旺季

一、商品综述

数据来源:wind、中信建投期货杭州分公司

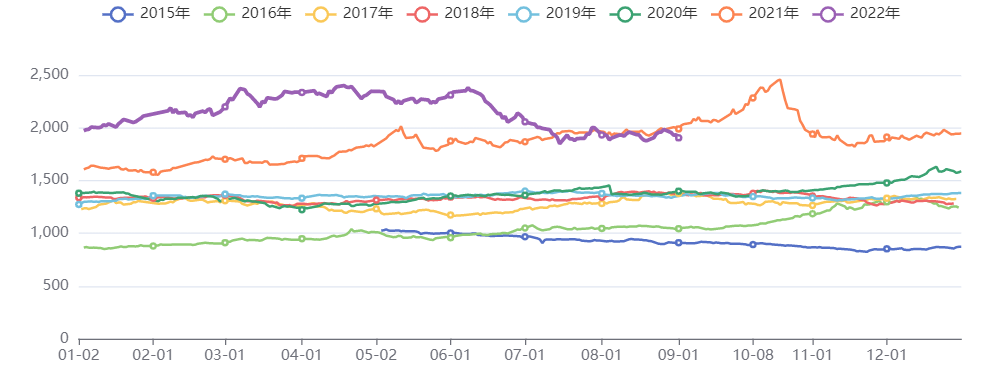

虹建商品价格指数

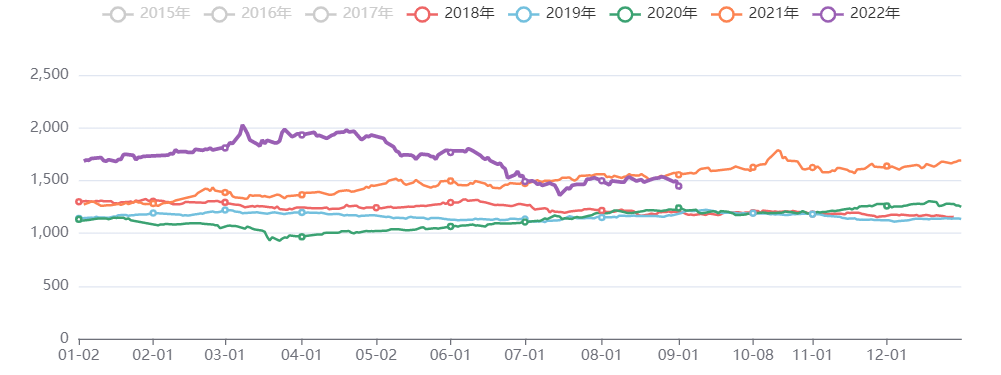

上周商品指数有所回落,周环比下跌4.32%,黑色和有色板块跌幅较大,分别下跌8.08%和7.29%。整体来看,商品市场高基差现象未发生改变,农产品板块基差上升比较明显,周环比上升30.82%。库存整体处于低位,但仍旧在去库阶段。

美联储缩表规模上限降翻倍,但对流动性的影响有限,美联储议息会议将在9月21日召开,短期内海外无较大政策冲击。国内部分商品处于库存低位,螺纹、PP、原油、PTA等商品处于低库存高基差态势,随着消费旺季的到来,这些商品供给情况可能进一步加重。疫情反复对国内大宗商品市场有一定的压力,但目前核酸检测体系日趋完善,疫情扩散程度预计可控。

综上情况,随着国内政策继续宽松,高温天气和限电逐步解除,九月消费旺季到来,工业品消费值得期待。本周重点关注商品:原油、PP、螺纹、PTA。

二、重点关注商品

1、原油

数据来源:wind、中信建投期货杭州分公司

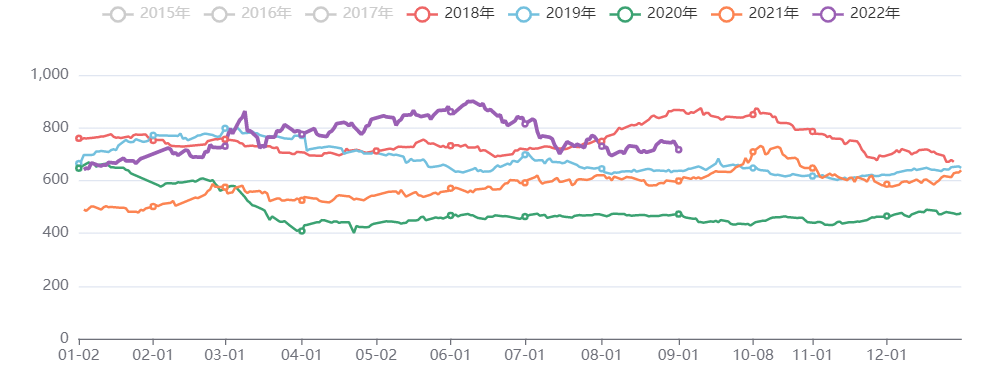

原油价格-收盘

数据来源:wind、中信建投期货杭州分公司

原油基差

伊核谈判可见进展依然缓慢,预计短期达成可能性有限。围绕俄天然气断供和欧洲天然气短缺的话题炒作不断,若俄天然气供应减少将进一步提振油价,随着10月份美国停止抛售战略储备,由此带来的供应减量或将成为提振油价的因素之一,考虑下季度取暖季节性消费增加以及天然气短缺带来的油气替代需求增加,未来石油价格又可能震荡上行。

2、PP

数据来源:wind、中信建投期货杭州分公司

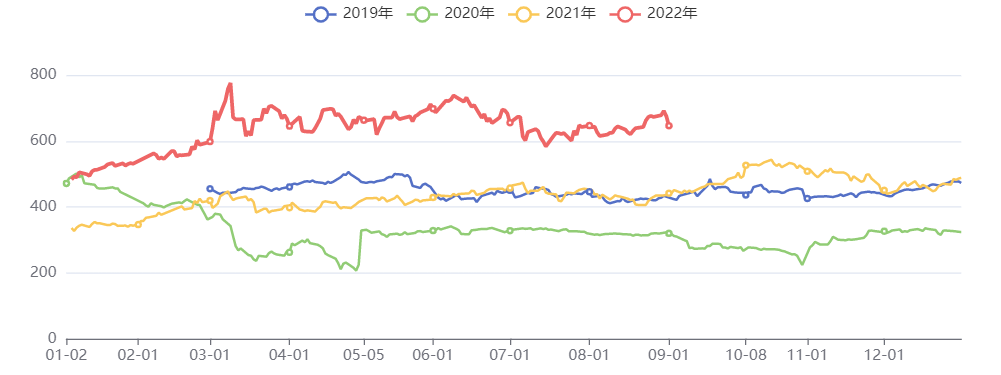

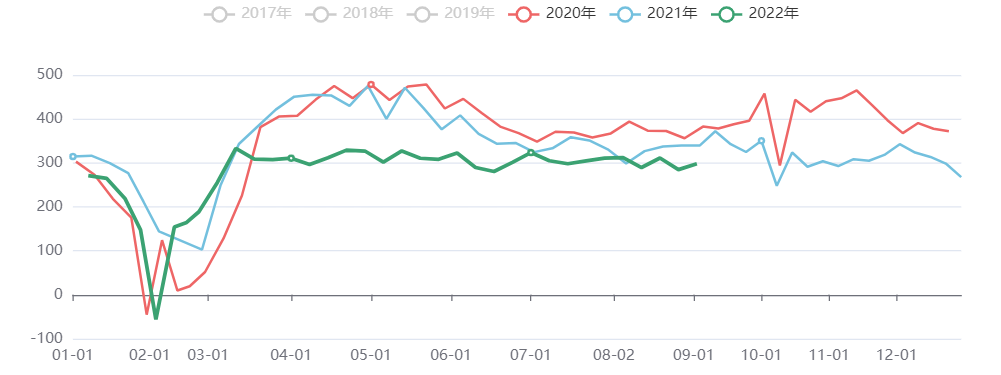

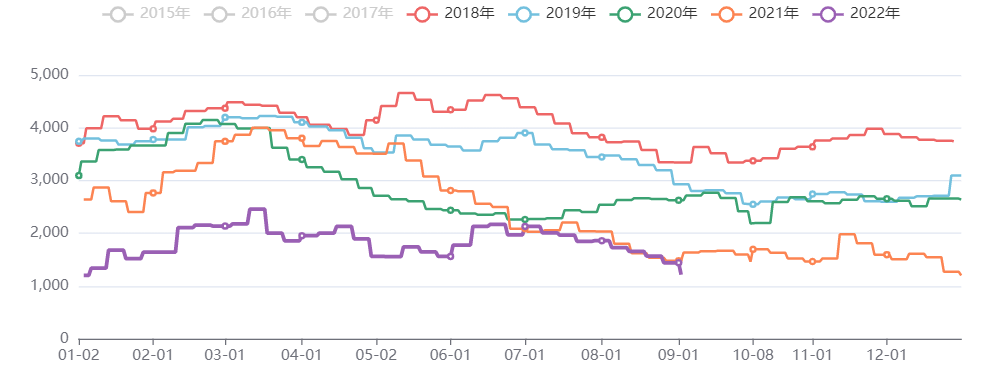

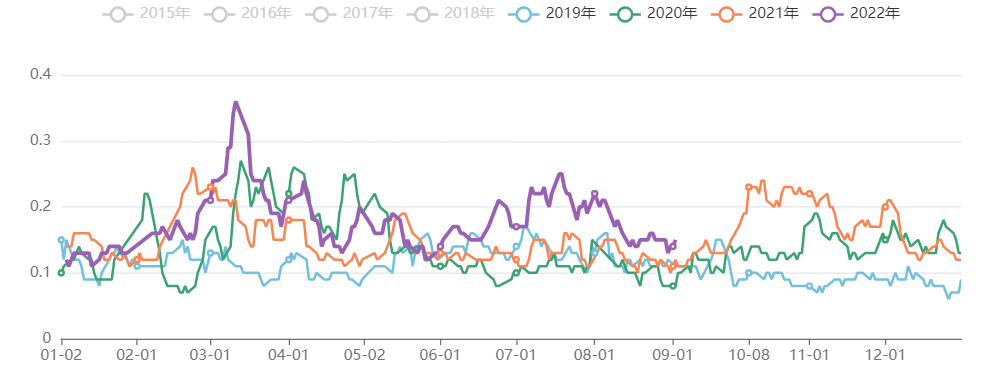

PP期末库存:万吨

数据来源:wind、中信建投期货杭州分公司

PP下游塑编企业库存:吨

国内 PP 市场区间窄幅波动,上游生产企业价格调整不多,成本支撑基本稳定。贸易商随行出货为主,下游工厂按需采购。PP目前处于去库状态且库存处于低位,随着九月消费旺季来临,高温和限电缓解,预计短期内偏强运行,但仍需关注国内下游消费表现和加息进程。

3、螺纹

数据来源:wind、中信建投期货杭州分公司

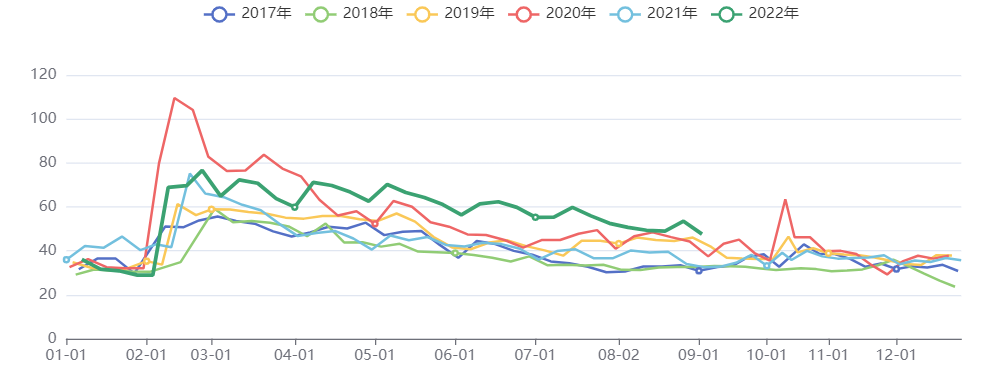

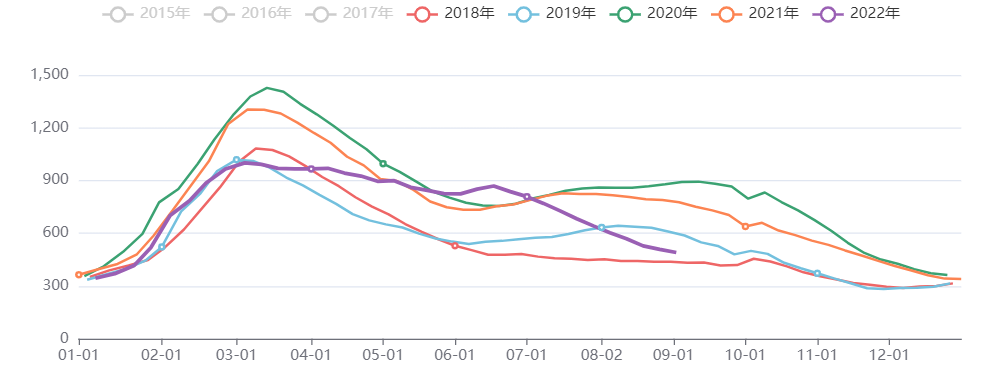

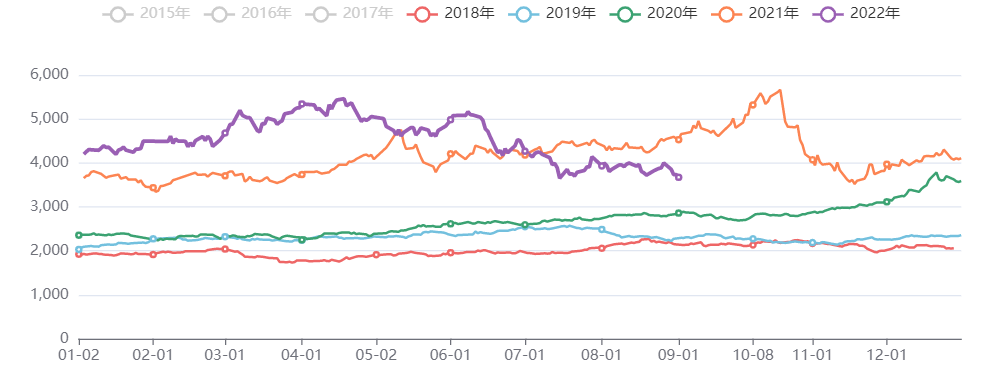

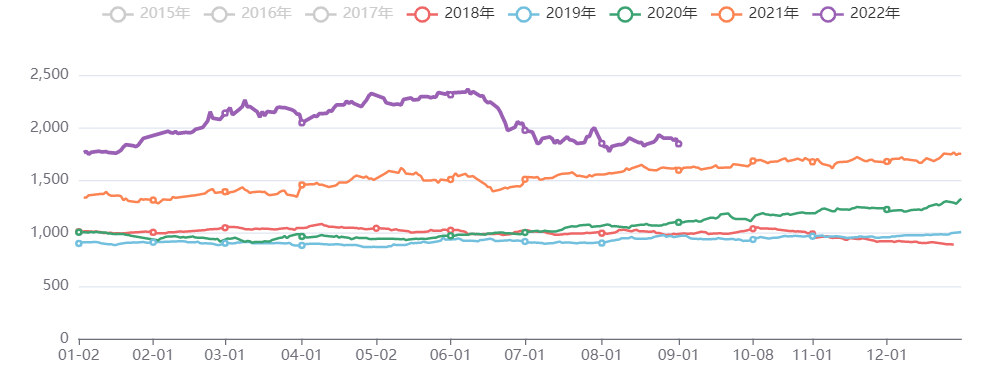

螺纹钢消费量:中国:万吨

数据来源:wind、中信建投期货杭州分公司

35个城市螺纹钢社会库存:万吨

上周螺纹数据中性,社会库存继续减少,近几年同期最低,钢厂库存小幅累库,表观消费小幅回升,钢材产量快速回升,高炉复产力度较大,电炉由于利润回落,产量上升幅度有限,超出市场预期。短期来看,螺纹供应恢复速度大于需求恢复速度,但钢厂利润下滑较快,继续增产的空间有限,且库存依然比较低,现货坚挺基差较高,短期恐慌性下跌不可持续,基差存在修复的可能,易涨难跌。

4、PTA

数据来源:钢联、中信建投期货杭州分公司

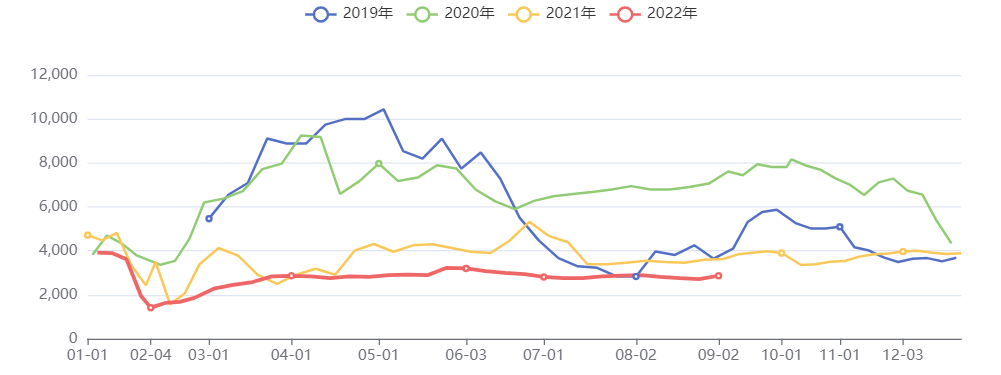

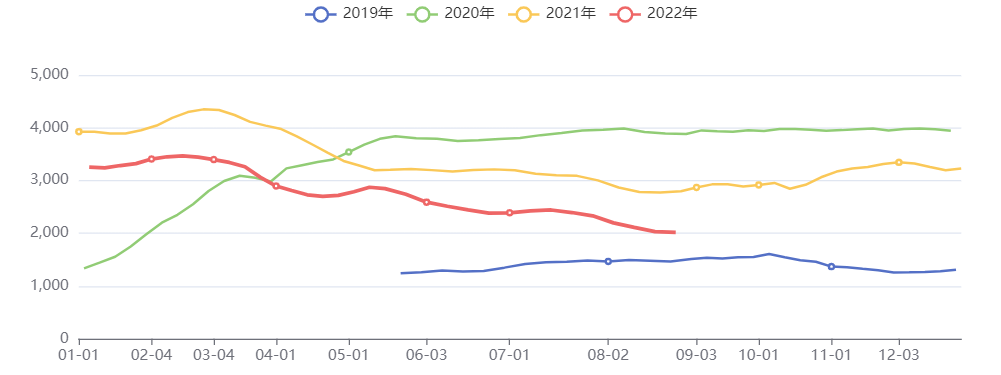

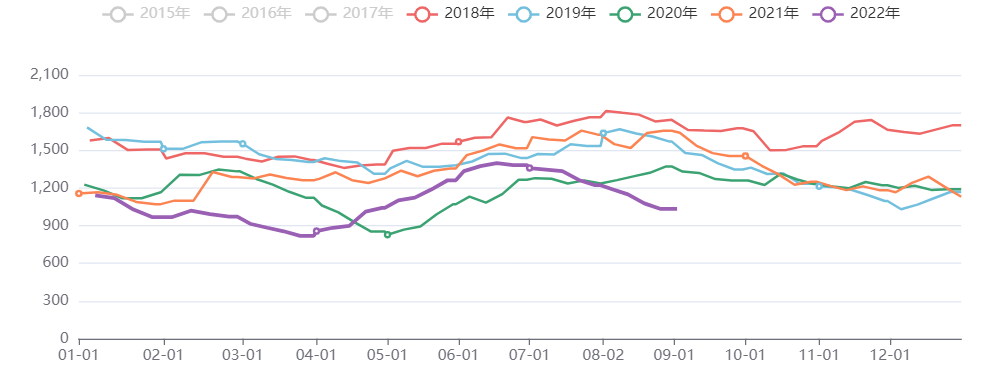

PTA社会库存:千吨

数据来源:wind、中信建投期货杭州分公司

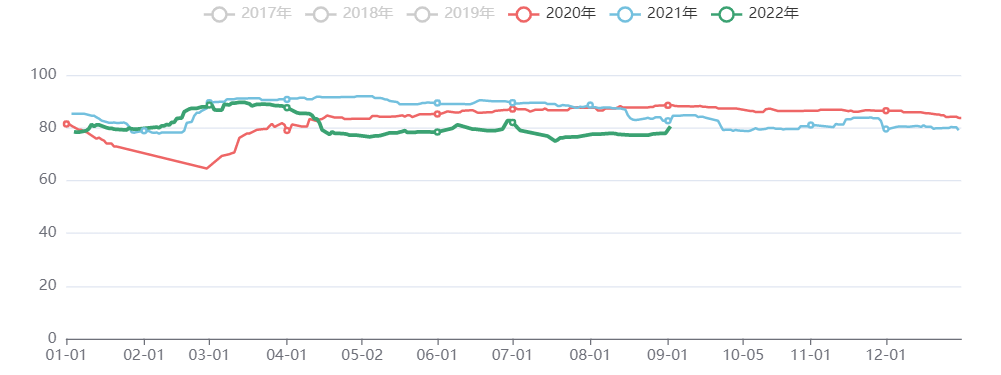

聚酯开工率

本周终端织机开工率有明显提升。经编工厂进一步提高原材料备库水平,主要是出于对季节性的旺季订单好转预期以及担心原料上涨导致丝价上涨。当前 PTA 和 PX 开工率仍然低位,而聚酯开工小幅回升至 84%,造成 PTA 刚需在扩张,另外由于合约正处于交割过程中,前期大量的超卖头寸需要回补现货头寸,造成现货市场上的货源持续偏紧,基差不断上涨,空头的交货压力大,短期价格易涨难跌。

三、板块细分

(一)有色

数据来源:钢联、中信建投期货杭州分公司

有色金属价格指数

数据来源:钢联、中信建投期货杭州分公司

有色库存指数SHFE

上周有色板指数有所下降,其中锡和镍降幅较大,分别为14.44%和7.83%。铜前期限电影响消除,冶炼厂开工恢复,但疫情干扰仍在,同时进口货源仍不足。随着铜价持续下跌,精铜和电缆需求有所回升,但铜价仍受宏观因素主导,加息预期下承压下滑。四川电力虽恢复,但电解铝企业开展清槽修槽工作,云南水库水位不及去年,或有压减负荷可能,截至目前国内电解铝运行产能较7月底下降约70万吨至4070万吨。

(二)黑色

数据来源:钢联、中信建投期货杭州分公司

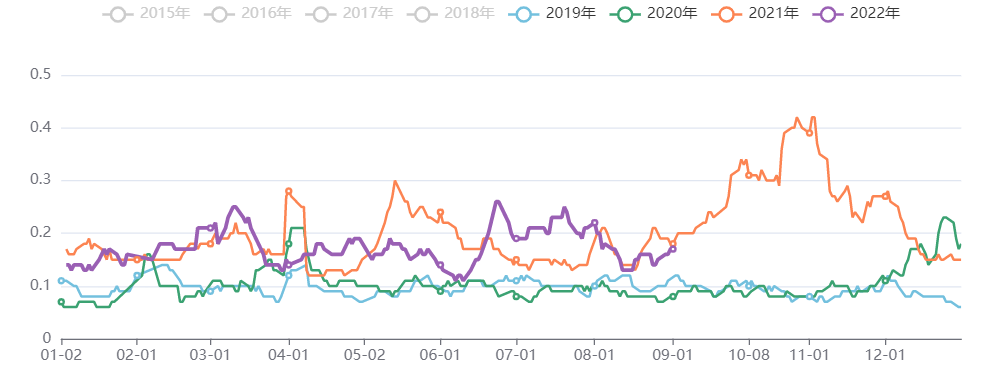

黑色板块价格指数

数据来源:钢联、中信建投期货杭州分公司

黑色板块价格五日波动率

上周黑色板块大幅下跌,其中焦煤、焦炭、铁矿跌幅较大,螺纹热卷跌幅相对较小。目前国内流动性依然充裕,宏观宽松,现阶段黑色整体库存都比较低,产量增幅较大,但受制于钢厂与焦企的低利润,继续增产的空间有限;钢材增产预期基本兑现,消费旺季即将来临。上周焦炭现货一轮提降100元,幅度较小,现货依然坚挺,矿难事故会影响焦炭货运,且焦企仍然存在补库焦煤的需求,预计高位运行。

(三)能源化工

数据来源:钢联、中信建投期货杭州分公司

能化板块价格指数

数据来源:钢联、中信建投期货杭州分公司

能化板块五日波动率

上周伊朗问题仍有积极信号释放,OPEC小幅增产,截止到8月26日,原油消费105.016百万桶,商业库存418.346百万桶,战略石油库存下降至4.499亿桶。沥青周产量为61.33万吨,较上周下降,目前沥青厂库、社库持续去库且处于低位。原油消费已恢复至历年新高,目前已经进入化工旺季,且国外需求恢复较好。原油短期供应变化较多但影响有限,当下需求仍然较好;此时市场普遍不看好后期消费,但供需矛盾仍在,预计本周仍震荡偏强。

(四)油脂油料

数据来源:wind、中信建投期货杭州分公司

油脂油料价格指数

数据来源:wind、中信建投期货杭州分公司

油脂油料库存指数

周五CBOT豆油市场强势反弹,随着收割旺季月份的到来,马来西亚棕榈油产量将增加,市场担心需求不振将造成库存上升。 USDA 作物生长报告显示,截止 8 月 28 日,大豆生长优良率 57%,与上周持平,好于市场预期的 56%。结合周末期间国内疫情发展,需求担忧存在再度升温的可能,油脂板块本轮跌势仍可能继续深化。今日国内油脂市场有望冲高回落维持弱势震荡行情。

(五)策略建议

我们预计,下半年国内经济仍持乐观态度,商品总体呈现高基差、低波动和低库存特征。国内货币持续宽松,九月份消费旺季来临,部分地区高温和限电均得到缓解,目前处于低库存高基差的螺纹、原油、PP、PTA等产品可能存在较大机会。

风险提示:中信建投期货对本报告所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证,本报告意见仅代表报告发布之时的判断,相关研究观点可能依据我司后续发布的报告在不发布通知的情形下作出更改。